Penzijní spoření a Doplňkové penzijní spoření

Výhody, nevýhody a historie penzijního spoření. Penzijní připojištění se státním příspěvkem nebo doplňkové spoření? Komu se vyplatí a proho jsou dobrá? Čtěte dále.

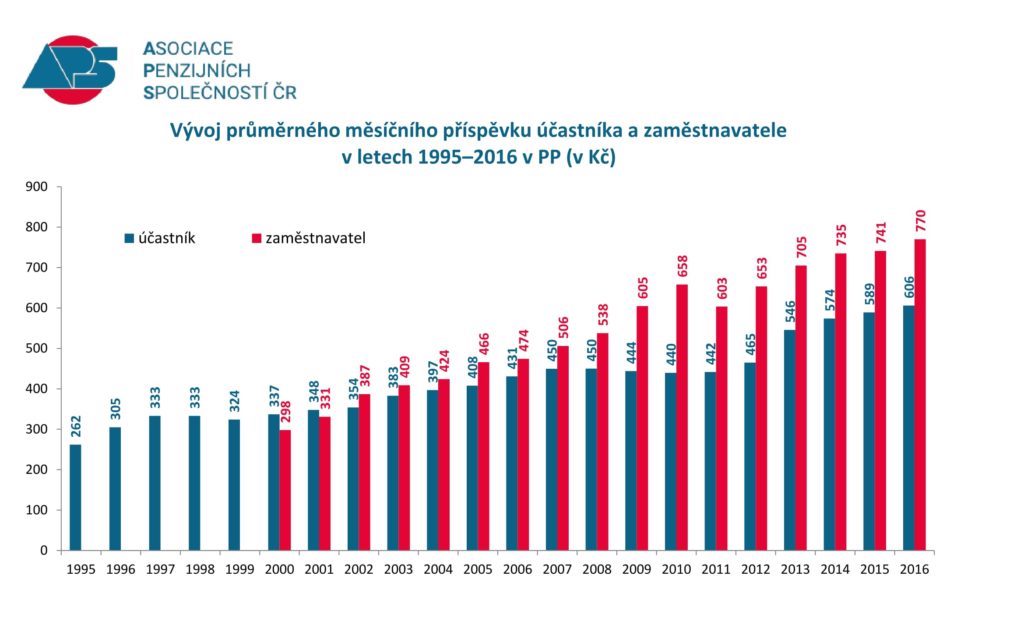

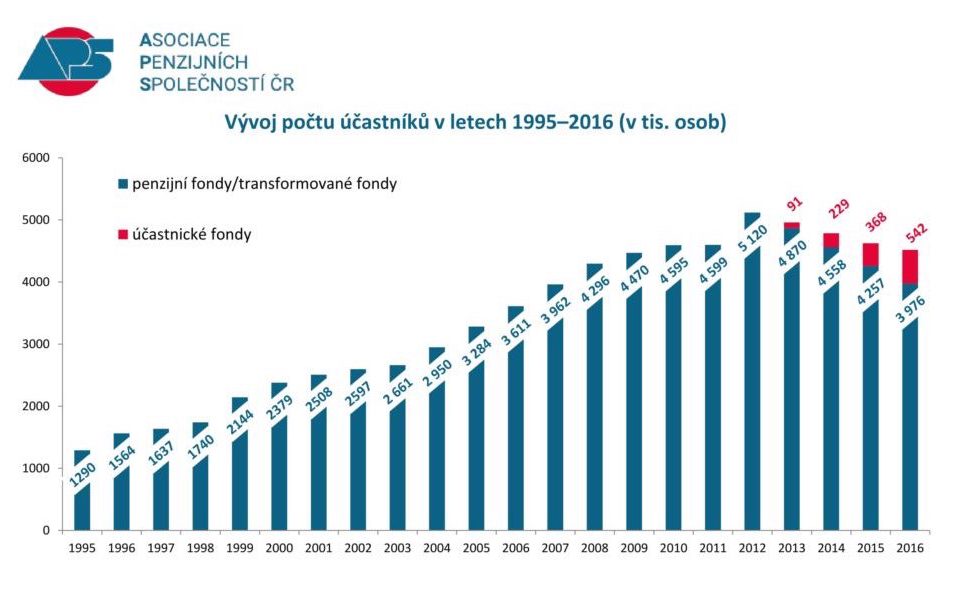

Je vhodné si odkládat peníze formou penzijního připojištění a doplňkového spoření? Penzijní spoření a doplňkové spoření (tzv. III. pilíř) smysl má. K 31. 12. 2016 investuje v České republice přesně 4 536 063 lidí formou penzijního spoření. Bohužel penzijní připojištění a doplňkové penzijní spoření zažívají výrazný odliv klientů oproti roku 2012, kdy bylo na vrcholu a v České republice touto formou spořilo 5 134 862 lidí.

Penzijní připojištění se státním příspěvkem

Penzijní připojištění vzniklo v roce 1994 vydáním zákona č. 42/1994 Sb., jako státem regulovaný spořící produkt dlouhodobého a relativně bezpečného ukládání a zhodnocování peněžních prostředků. Novou smlouvu penzijního připojištění bylo možné uzavřít nejpozději 30. 11. 2012. Podmínkou byl věk 18 let, být občanem ČR či občanem jiné země EU s trvalým pobytem v ČR nebo být účastník důchodového pojištění v rámci České republiky. Od 1. 1. 2013 ho nahradilo nové doplňkové penzijní spoření, přičemž původní spoření existuje stále, avšak úspory klientů se účetně vyčlenily z penzijního fondu do Transformovaného fondu, který od 1. 1. 2013 spravuje penzijní společnost. Spoření i výplata dávek se i nadále řídí původními podmínkami a zejména platným penzijním plánem.

Transformovaný fond

Peněžní prostředky shromážděné v Transformovaném fondu se umisťují s odbornou péčí tak, aby byla zaručena bezpečnost, kvalita, likvidita a rentabilita skladby. Nejméně 70 % majetku Transformovaného fondu je umístěno do konzervativních instrumentů s pevným výnosem a nejvíce 30% složky portfolia smí být umístěna do investičních instrumentů s proměnlivým výnosem.

Penzijní fondy čelí v současné době obrovskému problému kam zainvestovat peníze, když úroky státních dluhopisů jednotlivých zemí se pohybují kolem nuly, některé dokonce nesou záporný úrok.

Státní příspěvek

|

Měsíční příspěvek účastníka

|

Státní příspěvek

|

|

100-299

|

bez státního příspěvku

|

|

300-999

|

90 Kč + 20% z částky nad 300 Kč, (max. 230 Kč)

|

|

1000 a více

|

230 Kč

|

Státní příspěvky nelze žádat na příspěvky zaměstnavatele, pouze na příspěvky placené účastníkem.

Garance

Spoření v rámci Transformovaného fondu si udrželo původní vlastnost penzijního připojištění – správce, penzijní společnost musí zajistit připsání pouze kladného výsledku hospodaření. Na roční bázi tak penzijní společnost ručí za kladné zhodnocení. Důsledkem této podmínky je konzervativní charakter investování transformovaného fondu. Penzijní společnosti také zůstala možnost účtovat si za správu prostředků v Transformovaném fondu vyšší poplatky než u ostatních účastnických fondů doplňkového penzijního spoření. Pravidla investování podléhají kontrole depozitáře a státnímu dozoru, který vykonává Česká národní banka. Penzijní fondy jsou ze zákona povinny připsat klientům 85–95% ze zisku dosaženého za uplynulý rok (5% se povinně odvádí do rezervního fondu a o 10% rozhoduje valná hromada).

Doplňkové penzijní spoření

Možnost sjednání doplňkového penzijního spoření vznikla od 1. 1. 2013 a je dána zákonem č. 427/2011 Sb. Doplňkové penzijní spoření je v zásadě staronová možnost spoření se státním příspěvkem a navazuje na penzijní připojištění.

Účastník

Klientem se nyní může stát i osoba mladší 18 let. Může po dobu spoření změnit penzijní společnost, u které spoří. Klient, který má z minulosti uzavřenou smlouvu penzijního připojištění, nyní Transformovaný fond, může přejít na doplňkové penzijní spoření v účastnických fondech.

Státní příspěvek

|

Měsíční příspěvek účastníka

|

Státní příspěvek

|

|

100-299

|

bez státního příspěvku

|

|

300-999

|

90 Kč + 20% z částky nad 300 Kč, (max. 230 Kč)

|

|

1000 a více

|

230 Kč

|

Účastnické fondy

Zákon dává penzijní společnosti volnost v počtu a zaměření nabízených účastnických fondů. Ze zákona je pro penzijní společnosti povinný pouze Povinný konzervativní fond.

Povinný konzervativní fond

Finanční prostředky fondu mohou být investovány pouze do vybraných dluhopisů a nástrojů peněžního trhu vydaných centrálními bankami a zeměmi OECD, Evropským fondem finanční stability, Evropské centrální banky, Evropské investiční banky, Světové banky, Mezinárodního měnového fondu nebo obdobných institucí se zárukou států OECD. Ostatní majetek je zhodnocován formou vkladů u bank se splatností 2 roky. Maximálně 30% ostatního majetku fondu může být zainvestováno do jiných vybraných dluhopisů, nástrojů peněžního trhu a jiných krátkodobých závazků výše uvedených emitentů se srovnatelným ratingovým hodnocením. Dále do podílových fondů peněžního trhu s váženou průměrnou splatností nejvýše půl roku. 100% hodnoty majetku musí být vždy zajištěno proti kurzovému riziku. Finanční deriváty smějí být používány pouze k zajištění měnových a úrokových rizik.

Strategie spoření

Vytvoření a nabídka různých fondů, vč. jejich kombinace pro strategii spoření přizpůsobující se věku, záleží pouze na rozhodnutí jednotlivých penzijních společností. Zákon ukládá penzijní společnosti provést automatický přesun investic klienta před dosažením důchodového věku do konzervativních investic. Změna nastane jednorázově 10 let před dosažením předpokládaného důchodového věku klienta. Pokud chce klient akceptovat vyšší riziko a nechce své úspory přesunout do povinného konzervativního fondu, může o tom penzijní společnost písemně informovat, nejdříve však 60 dní před touto změnou.

Strategie: Konzervativní, vyvážená a dynamická

Poplatky

Záleží na konkrétní penzijní společností, ale poplatky se pohybují od 0,40- 0,80% plus 10% ze zisku. Oproti penzijnímu připojištění jsou poplatky nižší, a oproti podílovým fondům jsou náklady za správu velmi levné. Na druhou stranu si klienti nemohou vybírat jednotlivé fondy a vše zůstává na volbě jednotlivé penzijní společnosti.

U většiny účastnických fondů se penzijní společnosti drží na zákonem stanovených maximech poplatků. Výjimkou je Allianz penzijní společnost, která má poplatky nižší.

Daňový odečet

Účastník může každý rok část příspěvků, která přesáhne 12 000 Kč, uplatnit jako odpočet od základu daně. Ročně tak lze odečíst od základu daně až 24 000 Kč (posuzuje se za jednotlivé měsíce zvlášť). Příspěvky zaměstnavatele v jakékoliv výši jsou pro zaměstnavatele daňově uznatelným nákladem. Příspěvky zaměstnavatele do výše 50 000 Kč jsou osvobozeny od placení zdravotního i sociálního pojištění.

|

Příspěvek účastníka (měsíčně Kč)

|

Státní příspěvek (měsíčně Kč)

|

Daňová úspora (ročně Kč)

|

Celkem (ročně Kč)

|

|

300

|

90

|

0

|

1080

|

|

1000

|

230

|

0

|

2760

|

|

1500

|

230

|

900

|

3660

|

|

2000

|

230

|

1800

|

4560

|

|

3000 a více

|

230

|

3600

|

6360

|

Vývoj v počtu smluv penzijního připojištění a doplňkového penzijního spoření

|

Rok

|

2012

|

2013

|

2014

|

2015

|

2016

|

|

počet smluv celkově

|

5 134 862

|

4 963 344

|

4 803 134

|

4 643 016

|

4 536 063

|

|

přírůstek %

|

12,5%

|

-3,3%

|

-3,2%

|

-3,3%

|

-2,3 %

|

|

penzijní připojištění

|

5 134 862

|

4 886 675

|

4 585 149

|

4 281 621

|

3 999 304

|

|

doplňkové penzijní spoření

|

0

|

76 669

|

217 985

|

361 395

|

536 759

|

Z tabulky je patrné, že obliba penzijního spoření klesá. Od roku 2012 je pokles -12,1% v počtu celkově uzavřených smluv.

Zdroj: asociace penzijních společností ČR

Výnosy doplňkového penzijního spoření za rok 2016

|

Společnost

|

Povinné konzervativní

|

Ostatní konzervativní

|

Vyvážené

|

Dynamické

|

|

Allianz

|

0,0%

|

|

2,2%

|

1,5%

|

|

Axa

|

0,0%

|

0,4%

|

4,5%

|

|

|

Conseq

|

0,1%

|

1,6%

|

|

10,8%

|

|

ČP

|

-0,1%

|

0,8%

|

3,5%

|

6,4%

|

|

ČS

|

0,1%

|

|

5,2%

|

7,1%

|

|

ČSOB

|

0,0%

|

-0,5%

|

3,1%

|

5,4%

|

|

KB

|

-0,1%

|

0,4%

|

-0,8%

|

0,9%

|

|

NN

|

0,2%

|

|

2,4%

|

9,3 %

|

Výnosy doplňkového penzijního spoření od založení

|

Společnost

|

Povinné konzervativní

|

Ostatní konzervativní

|

Vyvážené

|

Dynamické

|

|

Allianz

|

1,0%

|

|

2,3%

|

2,7%

|

|

Axa

|

0,9%

|

1,1%

|

2,9%

|

|

|

Conseq

|

0,7%

|

2,6%

|

|

10,5%

|

|

ČP

|

1,0%

|

1,8%

|

2,5%

|

2,8%

|

|

ČS

|

0,6%

|

|

2,3%

|

3,2%

|

|

ČSOB

|

1,2%

|

0,8%

|

2,8%

|

4,2%

|

|

KB

|

0,5%

|

|

1,3%

|

2,6%

|

|

NN

|

0,6%

|

|

|

1,6 %

|

Závěr

Penzijní spoření je vhodné pro účastníky, kteří si spoří 1000 Kč měsíčně a k tomu jim přispívá zaměstnavatel. V takovém případě může účastník využít všech výhod, které penzijní spoření nabízí. Určitě nedoporučuji spořit vyšší částku. Pro vyšší částky bych volil spíše podílové fondy.

Účastníkům penzijního spoření, kteří mají ještě daleko do důchodového věku, bych doporučoval změnu na penzijní doplňkové spoření. Důvodem je, že nové účastnické fondy překonávají inflaci a dosahují vyšších výnosů než povinné konzervativní.