Standard finančího plánování a přidaná hodnota finančního poradce

Jak se liší standard finančního plánovaní u nás a v zahraničí? A jaká by měla být přidaná hodnota poradce? Proč v České republice nemá jméno finančního poradenství dobrou pověst?

Jak se liší standard finančního plánovaní u nás a v zahraničí? A jaká by měla být přidaná hodnota poradce?

Bohužel v České republice nemá jméno finančního poradenství dobré jméno. Na českém trhu působí mnoho poradců a někteří lidé s nimi nemají dobré zkušenosti z důvodu nekalých praktik s jediným cílem – prodat produkt s co nejvyšší provizí. Na druhou stranu český trh čeká zásadní změna ohledně regulace a nároky na odbornost poradců se stále zvyšují. Hlavním důvodem je, aby na trhu zůstali opravdoví profesionálové, pro které je finanční poradenství povoláním a ne jen přivýdělek.

V zahraničí i u některých poradců v ČR se řeší standard ve finančním plánování následovně: Finanční plánování je proces rozvoje strategií, které pomáhají lidem řídit své finanční záležitosti při plnění životních cílů. Stručně řečeno, komplexní nezávislý finanční plán, kde bude váš poradce řešit krátkodobé i dlouhodobé životní a finanční cíle, a to včetně krátkodobých i střednědobých likvidních rezerv.

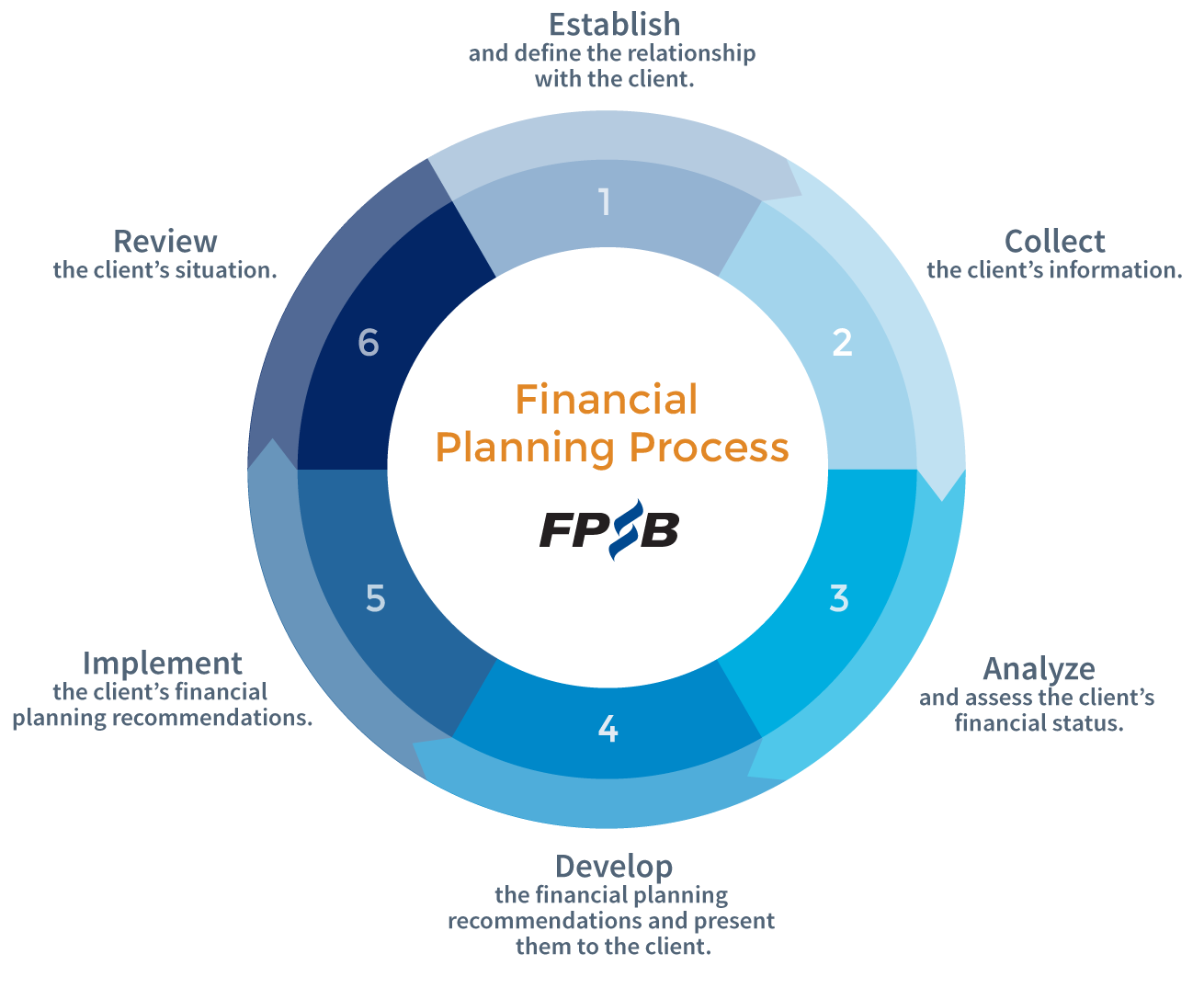

Když stavíte dům, také vám nejdříve firma nakreslí stavební projekt, který pak realizuje. Finanční plán můžete chápat jako projekt domu, který pak realizujete pomocí daných produktů a služeb od poradce.Finanční poradce by měl postupovat podle těchto šesti kroků:

- Navázaní vztahu s klientem

- Zjištění cílů klienta a sběr dat

- Analýza situace klienta

- Příprava řešení pro klienta

- Implementace finančního plánu

- Výroční schůzky a následná kontrola

Přidaná hodnota finančního/investičního poradce

Jaká by měla být přidaná hodnota finančního/investičního poradce? Finanční plán vám je schopný sestavit témeř kdokoliv, ale kvalita plánu bude pravdepodobně různá. Bavíme-li se o kvalitních poradcích, rozdíl nebude až tak znatelný. Zde bude pravděpodobně rozhodovat, jak si s poradcem sednete osobně, a rozhodnete se s ním spolupracovat. Určitě doporučuji mít pouze jednoho kvalitního poradce, který s vámi řeší vše. Pokud byste jich měli více, nemusí to být vždy přínosné, ale neznamená to, že to za určitých podmínek nemůže fungovat.

Hlavní role finančního poradce je udržet vás ve vaší strategii dle finančního/investičního plánu. Ne vždy je to pro poradce jednoduché a ne každý poradce i klient to dokaží společně ustát.

Tři typy poradců podle jejich přístupu a vztahu s klientem:

Terapeut klientů

Klienti často očekávají vyšší výnosy, než které můžeme na trhu reálně získat. Dělají rychlá a emocionální rozhodnutí, přemýšlejí krátkodobě a většinou nemají finanční plán s cíly a dlouhodobě nedokaží dodržovat strategii.

Příklad chování podobného typu klienta:

Očekávám 10% výnos, ale nejsem ochotný podstoupit 15% pokles portfolia. Dále mohu mít možnost nakoupit jisté akcie, které když za měsíc prodám, inkasuji 20% zisk (podle slov burzovního makléře to je 100% jistota). Realita je ovšem ale jiná.

Investiční pragmatik

Obavy o portfolia investorů vedou k diskuzi o alternativních investicích. Poradce hledá lepší diverzifikaci a také způsoby, jak vylepšit balancování mezi rizikem a výnosem. Poradce také chce strategie, které pomohou ochranit portfolia klientů před volatilitou, resp. před propady.

Marketingový stratég

Klienti a investoři nemají jasno o svých cílech. Znají pojem finanční nezávislost a dokáží ho vysvětlit. Znají životní styl, který obnaší finanční nezávislost. Velmi dobře chápají důležitost investovaní pro období finanční nezávislosti.

Poradce by měl být především průvdcem klienta na cestě ke splnění jeho dlouhodobých cílů. Především ve finanční nezávislosti a svobody. Umět udržet emocionálně klienta v jeho strategii a pomoct mu vždy vyřešit jeho potřeby za jakékoliv situace.

Jak poznat kvalitní finanční plán?

Finanční plán nemá být zdarma. Za kvalitu se platí a finanční plán není výjimkou. Pokud chcete sestavit kvalitní finanční plán, je třeba s tím počítat. Váš poradce by měl být nezávislý, což znamená, že mu zaplatíte za plán a strategii, přičemž produkty do plánu si můžete sjednat sami (nebo i přes něj za výhodnějších podmínek). V takovém připadě vám nebude prodávat nejdražší produkt, který má v portfoliu. Cena na trhu se pohybuje v rozmezí 6 000 – 50 000,- Kč dle náročnosti finančního plánu, současných investičních aktiv a poduktů, který už klient dnes má a objemu aktiv, která klient hodlá zainvestovat.

Jaký typ poradce by Vám nejvíce vyhovoval? Terapeut, investiční pragmatik či marketingový strateg?

Budu rád, když se se mnou podělíte o vaše názory na emailu jan.susanka@efaway.cz.

Pokud uznáte za vhodné, že potřebujete konzultaci nebo přímo sestavit finanční plán, ozvěte se mi zde: https://jansusanka.cz/kontakt

zdroj: fpsb.org