Vliv kurzu USD/CZK na výkonnost portfolia: Analýza příčin a strategický výhled. Riziko, nebo příležitost?

Pro českého investora do amerických akcií byl uplynulý rok zkouškou nervů. Nikoliv však kvůli výkonnosti firem – index S&P 500 rostl. Když ale investor přepnul měnu zobrazení na CZK, zisk se rozplynul nebo se dokonce změnil v červená čísla. Dolar totiž oslabil. Je čas panikařit a začít portfolio měnově zajišťovat? Z pohledu správy rodinného bohatství říkáme jasné: Ne.

Měnové výkyvy jsou pro investory tím, čím jsou pro námořníky vlny. Jsou nepříjemné, mohou vyvolat nevolnost, ale neznamenají, že loď pluje špatným směrem.

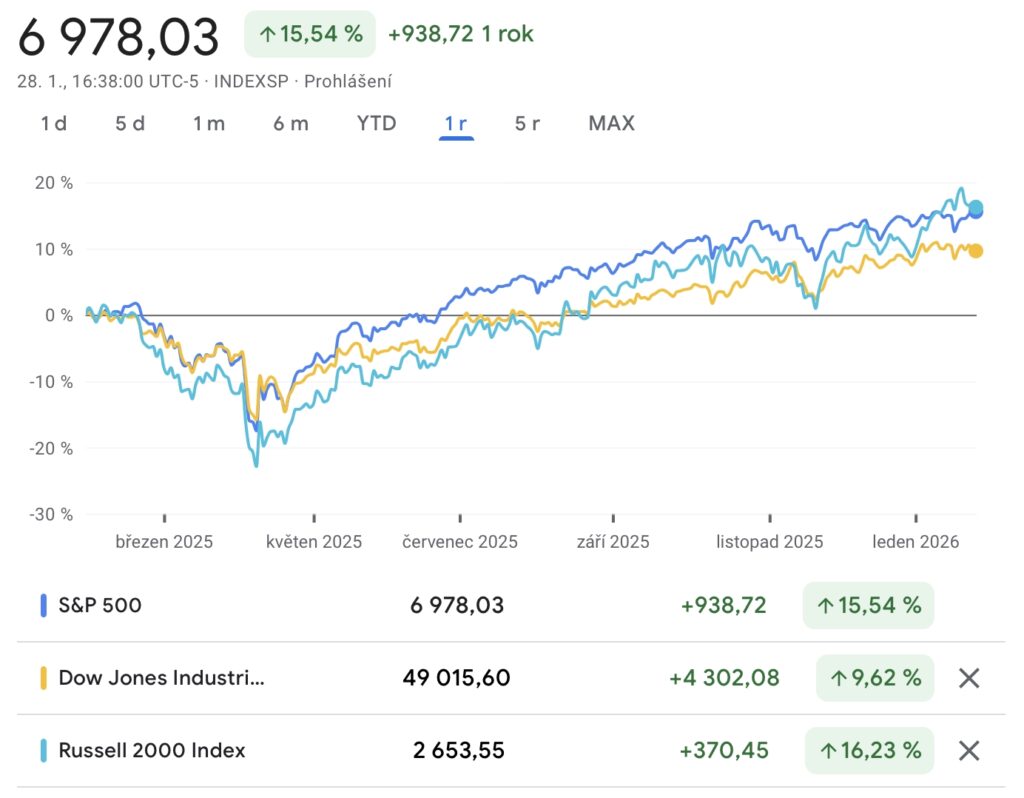

Růst amerických akciových trhů

Americký akciových trh tvoří významnou část portfolia většiny investorů. Jejich výkonnost za poslední rok přinesla investorům příjemný růst hodnoty. Pro investory je to významná zpráva. Americká ekonomika prokázala pevné základy, firemní sektor navyšuje zisky a to se pozitivně promítá do ocenění firem.

Následující graf ukazuje růst klíčových akciových indexů za posledních 365 dnů.

Graf: Akciové indexy, 28.1.2025 – 28.1.2026

Zdroj: Google Finance

Korunovým investorům však kazí radost oslabující USD. Zatímco před rokem se kurz USD obchodoval za více než 24 CZK, v současnosti se kurz pohybuje na úrovni 20,30 CZK. To je pokles o více než 15 %. Hodnota dolarových investic vyjádřená v CZK tak de facto odmazána zisky, které investor získal díky růstu podkladových aktiv.

Graf: Vývoj měnového páru USD/CZK, 28.1.2025 – 28.1.2026

Zdroj: KurzyCZ

Past krátkodobého pohledu

Měnové výkyvy jsou pro investory tím, čím jsou pro námořníky vlny. Jsou nepříjemné, mohou vyvolat nevolnost, ale neznamenají, že loď pluje špatným směrem.

Pro dlouhodobé investory jsou krátkodobé či střednědobé výkyvy měnových kurzů informací významnou, ale ve většině případů by neměly vyvolat žádnou významnou reakci.

Někteří investoři začali své pozice intenzivně zajišťovat proti měnovým pohybům.

Jako Multi-Family Office se na majetek nedíváme optikou kvartálů, ale generací. Z tohoto pohledu je snaha „časovat“ měnové zajištění (hedging) často kontraproduktivní.

Zajištění něco stojí. Není to pojištění zdarma. Náklady na zajištění se odvíjí od úrokového diferenciálu (rozdílu úrokových sazeb) mezi korunou a dolarem. Pokud se investor snaží neustále naskakovat a vyskakovat ze zajištění podle toho, co zrovna dělá kurz, obvykle jen zvyšuje náklady a snižuje dlouhodobý výnos.

Pro rodinný majetek plní nezajištěný dolar (USD) jednu klíčovou, strategickou funkci: Je to pojistka proti lokálnímu riziku. Žijeme ve střední Evropě. Pokud by v našem regionu došlo k vážné geopolitické nebo ekonomické krizi, česká koruna by pravděpodobně prudce oslabila. V tu chvíli by nezajištěné dolarové portfolio raketově vzrostlo na hodnotě (v CZK) a fungovalo by jako záchranný polštář. Zajištěním se o tuto přirozenou diverzifikaci připravujete.

Proč dolar vlastně oslabil? (Analýza příčin)

Abychom nepodléhali emocím, musíme rozumět datům. Oslabení dolaru v posledním roce není náhoda, ale výsledek souběhu tří faktorů:

- Obrat v politice FEDu (Pivot): Americká centrální banka (Fed) po boji s inflací začala snižovat úrokové sazby. Kapitál, který dříve proudil do USA za vysokým bezrizikovým výnosem na dluhopisech, začal hledat příležitosti jinde. Nižší sazby = méně atraktivní měna pro spekulativní kapitál.

- Fiskální obavy: Spojené státy pokračují v masivním zadlužování. Trhy začínají být citlivější na udržitelnost amerického dluhu, což vytváří tlak na hodnotu měny.

- Politický tlak Bílého domu: To je faktor, který nelze ignorovat. Administrativa Donalda Trumpa se netají tím, že preferuje slabší dolar. A podnikají pro to náležité kroky.

Efekt Trump: Proč vláda USA chce slabou měnu?

Donald Trump a jeho ekonomičtí poradci razí teorii, že silný dolar poškozuje americký průmysl.

- Podpora exportu: Slabší dolar zlevňuje americké zboží (od Boeingu po software) pro zahraniční kupce. To pomáhá snižovat obchodní deficit USA, což je dlouhodobý Trumpův cíl.

- Návrat výroby (Reshoring): Pokud je dolar příliš silný, je pro americké firmy levnější vyrábět v zahraničí. Oslabení měny motivuje k návratu výroby domů.

Co je ale špatnou zprávou pro turistu jedoucího do New Yorku, je paradoxně dobrou zprávou pro vaše akcie. Firmy v indexu S&P 500 generují zhruba 40 % svých tržeb mimo USA. Když dolar oslabí, jejich zisky ze zahraničí (po přepočtu na dolary) vzrostou. Slabý dolar tak často působí jako „steroid“ pro zisky amerických korporací.

Výhled na dalších 12 měsíců

Co můžeme čekat dál? V našem investičním výboru nepředpokládáme, že by dolar pokračoval ve volném pádu. Nepředpokládáme však ani výrazné posílení. Scénář pro nadcházející rok vidíme spíše jako stabilizaci v pásmu mírné volatility.

Důvod je prostý: Měna je relativní hra. I když Fed snižuje sazby, Evropská centrální banka (ECB) i Česká národní banka (ČNB) dělají totéž. Ekonomika USA, i přes své problémy, stále roste dynamičtěji než ekonomika Eurozóny.

Dolar pravděpodobně zůstane pod tlakem vládní rétoriky, nicméně jeho dominantní postavení v globálním obchodu nevnímáme v dohledné době jako bezprostředně ohrožené.

Příležitost pro nový kapitál: Efekt „kurzové slevy“

Zatímco pro již zainvestovaný kapitál může být pohled na kurz nepříjemný, pro nový kapitál neboli představuje současná situace mimořádnou příležitost. Dlouhodobý korunový investor se nyní dívá na dolarová aktiva, která jsou z pohledu měnového kurzu ve výrazné slevě.

Směna korun do dolarů za současných podmínek a jejich následné zainvestování do amerických aktiv v sobě nese potenciál dvojího zhodnocení. Kromě samotného růstu podkladových aktiv (akcií, Private Equity) si investor „zamyká“ i potenciální nadvýnos z budoucího posílení dolaru. Stačí návrat kurzu k dlouhodobému průměru, aby portfolio získalo dodatečný, velmi zajímavý výnos, který je pro investory vstupující na trh při kurzu 24 CZK/USD nedosažitelný.

Závěr: Držte kurz, ne měnu

Pokles hodnoty portfolia v korunovém vyjádření je nepříjemnou realitou. Skutečnou finanční bolest však způsobí pouze těm, kdo musí v tento moment aktiva odprodat. Pro dlouhodobého investora, který pozice drží, jde pouze o průběžné účetní přecenění. Podkladová aktiva (kvalitní firmy, Private Equity fondy) svou hodnotu neztrácejí, naopak – slabší dolar jim často pomáhá k růstu.

V rámci mezigenerační správy majetku doporučujeme klientům nedívat se na kurz každý týden. Současný pohyb vnímáme jako zdravou korekci po období extrémně silného dolaru, nikoliv jako důvod k překopání investiční strategie.

Měnové riziko k globálnímu investování patří. A historie ukazuje, že ti, kteří ho ustojí bez unáhlených zásahů, bývají odměněni.

Společnost In Investments a.s., se sídlem K Moravině 1871/7, 190 00 Praha 9, IČ: 03002578 (dále jen Společnost) je obchodníkem s cennými papíry ve smyslu ust. § 5 zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu, ve znění pozdějších předpisů. Společností poskytované informace jsou určeny výlučně pro informativní účely a nelze je považovat za formu reklamy, nabídky nebo doporučení nákupu či prodeje investičních nástrojů ani za žádný druh investičního či jiného poradenství. Zhodnocení, výkonnost či jiné parametry dosažené jednotlivými investičními nástroji v minulosti nemohou v žádném případě sloužit jako spolehlivý ukazatel či záruka budoucího zhodnocení, výkonnosti či jiných parametrů takovýchto nebo obdobných investičních nástrojů.

Investičně poradenská společnost Sušánka & partneři a.s. se sídlem Na Perštýně 342/1, 110 00 Praha 1 IČ: 02029014 DIČ: CZ02029014 je vázaným zástupcem obchodníka s cennými papíry IN Investments a.s.

S investicí na kapitálovém trhu je vždy spojeno riziko kolísání hodnoty a návratnost původně investovaných prostředků není zaručena. Ačkoliv veškeré Společností zveřejněné informace a názory pocházejí nebo jsou založeny na zdrojích, které Společnost považuje za důvěryhodné, Společnost neposkytuje žádnou záruku jejich úplnosti či přesnosti a nepřebírá odpovědnost za ztrátu nebo škodu způsobenou použitím těchto informací.