Události na kapitálových trzích za poslední rok

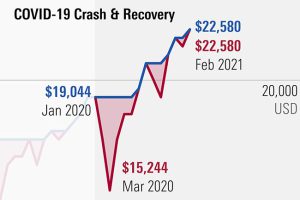

Je to více než dvanáct měsíců, kdy kapitálové trhy zažily nejsilnější propady. Už je to tak, že svět více než rok bojuje s pandemií koronaviru. Pokud se podíváme na kapitálové trhy, tak ty, až na silné propady v březnu loňského roku, bojují úspěšně.

Většina akciových indexů se propadla o cca 30 % proti původní hodnotě. Byly ale i takové indexy, jako USA Small cap, FTSE 100 (Velká Británie) či nemovitostní Reity (akcie nemovitostních firem, které se obchodují na burze). Tyto indexy propadly o 43- 48%.

Jednalo se o jeden z nejrychlejších propadů v historii

Dne 9. 3. 2020 přišlo na trhy něco, co dlouho v NYSE nepamatují. Burza v NYSE ( New Yorku) dle pravidel, která zavedli v USA právě po velké finanční krizi v roce 2009, byla na 15 minut přerušena.

Index S&P 500 se totiž v jeden den propadl o více než 7 %. Dle pravidel následuje 15 minut přestávka a investoři musí vstřebat informace z trhu. Pokud by index po přestávce oslabil o více než 13 %, byl by obchodní den v NYSE ukončen.

Propad investory hodně vystrašil

Propad vystrašil hodně investorů (i českých), kteří měli zainvestováno. I mně osobně se začali ozývat investoři „z venku“, kteří se ptali, co mají dělat. Zde platilo pravidlo z praxe, že každý investor je dynamický do prvního silného propadu. Pak je většina investorů konzervativních.

Zpětně hodnotím dvě skupiny investorů, které jsem měl možnost slyšet po telefonu či s nimi mluvit osobně. Jasné bylo, že takto silné propady byly pro hodně investorů zásadní a měly vliv na jejich emoce.

Mnoho investorů, kteří investují sami bez poradce, emoce neudrželo a svá portfolia začali prodávat a místo nich nakupovat bezpečná aktiva – dluhopisy, zlato. Ve většině případů je třeba nakupovat tato aktiva dříve, než až když trh padá. To může být už pozdě. Konzervativní aktiva byste měli mít ještě před velkými propady. Tato aktiva slouží jako pojistka (záleží na investičním horizontu a riziku investora).

Investoři, kteří prodali, uplatnili velké ztráty za cenu stažení peněz z rizikových nástrojů, jako jsou akcie. Osvědčilo se pravidlo, že americký index S&P 500 dlouhodobě generuje zisk cca 10 %, ale investoři, kteří do něj investují, dosahují zisku jen ve výši 4-5 %.

Druhá skupina investorů byla ta, která měla k dispozici poradce, kouče anebo je tak emočně silná, že velké propady dokázala ustát. Tito investoři svá portfolia neprodávali, ale naopak měli připravenou strategii (o té někdy příště), jak své peníze zhodnotit. Využili tak příležitosti, jak na propadech ještě více v budoucnu vydělat.

Portfolia našich klientů v tomto těžkém období propadla od 2 % (konzervativní portfolia – ti už měli před propady nakoupené zlato a státní dluhopisy). Vyvážená portfolia propadla o 15-18 % (kombinace akcie/ dluhopisy). Dynamická portfolia propadla cca o 30-35 %.

Po rychlém propadu přišel velmi rychlý návrat zpět

Na přelomu srpna a září byl americký index S&P 500 a světový index MSCI World zpět. Kdo udržel emoce na uzdě a portfolio neprodal, popřípadě zainvestoval, mnohonásobně se mu to vrátilo.

Investoři jsou dnes na nových maximech a nabízí se otázka, jak dnes vůbec investovat. Co se událo na trzích od začátku roku? Jak nyní přistoupit k investicím, pokud chci začít investovat a mám desítky či stovky milionů korun?

Současná situace na trzích

Trhy od začátku roku rostou v rozmezí 4-24 %. Technologický sektor vlivem inflace oproti minulému roku oslabuje a v popředí jsou hlavně tzv. hodnotové investice a akcie malých amerických společností.

Situace ohledně férové hodnoty k 9. 4. je taková, že americké akcie jsou o 9 % dražší než je jejich férová hodnota. Nejsou tedy levné, ale ani úplně drahé. Na druhou stranu by investoři měli být obezřetní, hodnota fair value minulý rok, než přišel propad, byla o 7 % vyšší. Klidně může přijít další propad hodnoty, která nevykazuje úplné předražení trhu. Například fair value britského indexu FTSE 100 je stále o 7% pod svoji férovou hodnotou. Je tedy sále levný.

Pro letošní rok se ve Spojených státech očekává růst HDP okolo 6,5 %, a proto má USA lepší vyhlídky než Evropa či dokonce ČR. V USA lépe bojují s epidemií než v Evropě a nedělají unáhlená a pomalá rozhodnutí.

U investorů by dle naší strategie měly převažovat americké akcie, ale zároveň je třeba být obezřetný. Stále více se mluví o drahém americkém trhu, to je sice pravda, ale ve srovnání s cenou dluhopisů jsou americké akcie stále levné. Na druhou stranu by investoři měli vyhledávat levnější trhy. My v portfoliích vidíme smysl v akciových indexech FTSE 100 (Velká Británie) a indexech Japonska.

Investovat jednorázově, či investici rozložit?

Častější dotaz za poslední týdny, ale i měsíce, nedostávám. Oboje je vlastně správně, jenom je potřeba mít správně nastavené očekávání. Pokud investor investuje na dlouhodobý horizont a unese možnost velkého propadu o 20-30 % dle investičního dotazníku a vlivem emocí, může zainvestovat jednorázově. Je zde ale jedno, ale. Co když jsme nyní v situaci, že trhy spadnou a jsme před krizí 2007 nebo dokonce 2000?

V takové situaci by se majetek vracel zpět 5-7 let. V roce 2000 dokonce přes 12 let zpět. Je investor ochotný propad takto dlouho akceptovat? Pokud ano, jak by se choval v této těžké době? Pokud své emoce ustojí a ví, že má časový horizont 15 let a nebude se z propadu stresovat, může zainvestovat najednou.

Osobně se domnívám, že dnes je lepší do trhu opatrnější formou část peněz zainvestovat ihned, aby co nejdříve začaly pracovat. Následně pak na trh vstupovat postupně rozfázováním majetku na 2-3x, dle velikosti majetku.

Pokud trh bude růst, pak je druhá varianta opatrnější. Nevyděláte sice na začátku tolik peněz, ale ochráníte své portfolio před většími propady v prvním roce. Pro většinu investorů je ochrana majetku důležitější než maximální výnos. Někdo může říct, že časujete trh. Ano, ale částečně a stále je první třetina 100% zainvestovaná.

V prvních letech je pro Vaše portfolio zásadní, aby nedošlo k propadům. Pokud ale investujete na 15 let, propady zažijete, i velké. Až k tomu dojde, vzpomeňte si na to. Když bude propad 10-20 % a více, je to normální proces, který k investování zkrátka patří. Pokud investujete desítky či stovky milionů korun, může být propad v jednotkách či desítkách milionů korun. Pokud k tomu dojde, nepodléhejte vlastním emocím. Pokud podléháte emocím, mějte k dispozici svého poradce či bankéře.

Velké propady na trzích

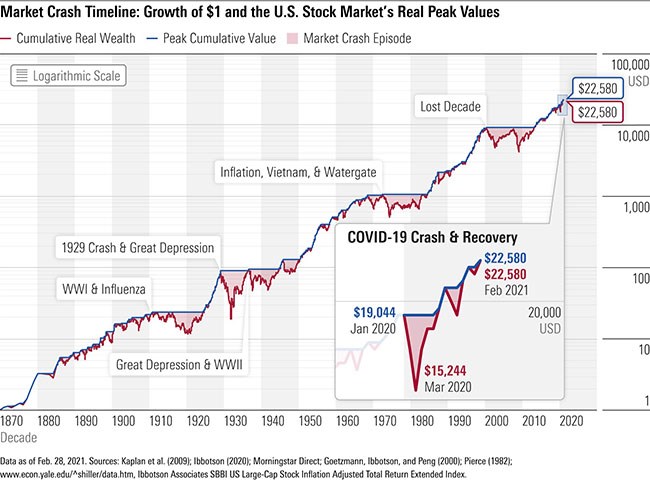

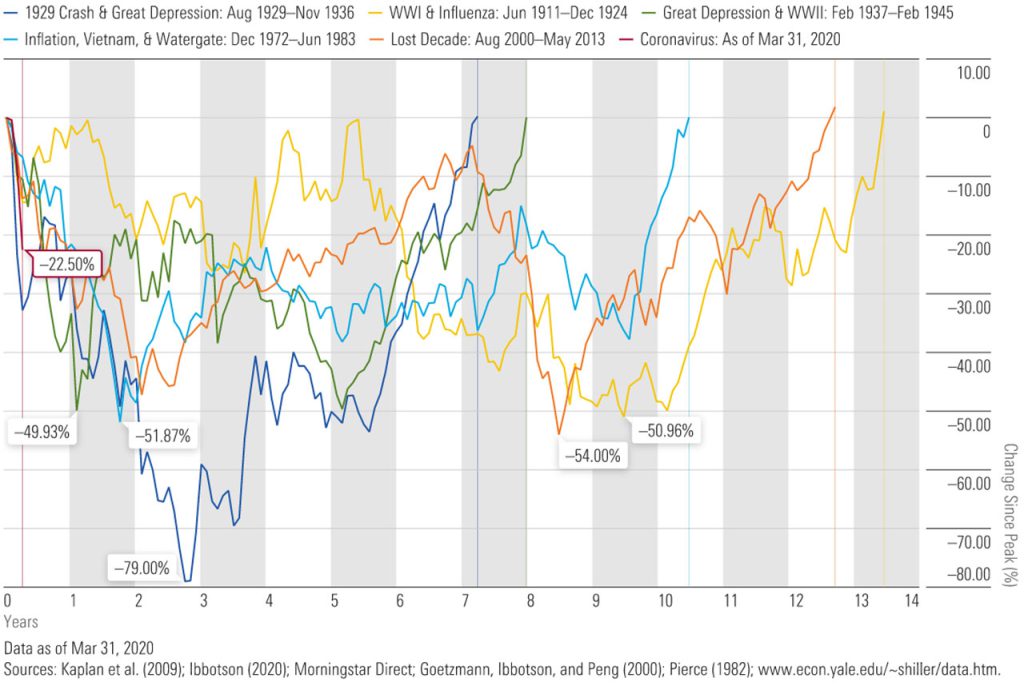

Pamatujte, že na americkém trhu od roku 1870 – 2020 v průměru dojde k velkým propadům nad 20% jedenkrát za 8 let. Nejkratší propad trval 6 měsíců v roce 2020 a nejdelší přes 13 let v období 1911-1924. Velké propady se můžeme připomenout rokem 2000, který je pro současné investory více reálný. Jednalo o jeden z nejdelších propadů přesně 13 let od roku 2000 – 2013 a propad zahrnul dva velké propady, které na sebe navazovaly. Investor, který by zainvestoval v roce 2000 by čekal 12 let na návrat zpět na původní hodnotu.

Nejsilnější propad zaznamenal trhu v roce 1929, kdy propadl o téměř 79%, ale za čtyři roky byl zpět na původní hodnot. Po emoční stránce byl tento emočně jednoduší než rok 2000. V roce 2000 se hodnota propadla o 54%. Viz graf výše. Co z toho plyne pro investory. Zainvestovat jednorázově nyní lze, jen mějte správně nastavená očekávaní co se na trzích může stát. Pokud nevíte jak vaše emoce a vy budete reagovat zvolte radši bezpečnější pozvolnou formu vstupu do trhu.

Každý investor by měl své investice tzv. diverzifikovat dle regionu, měn, velikosti fondů a správců. Diverzifikace snižuje budoucí možné propady.

Pokud jste v situaci, kdy uvažujete o jednorázové investici či přemýšlíte, jak investovat, můžete si s námi domluvit nezávaznou konzultaci v sekci privátní zóny, kde probereme, jak postavit ideální investiční portfolio pro Vás. Dotazy ohledně investování můžete také poslat na email: j.susanka@susankapartneri.cz