Příjem z pronájmu nebo příjem z dividend?

Dnes bych se rád zaměřil na jedno důležité téma, a to je příjem z pronájmu nebo příjem z dividend. Hodně investorů přemýšlí, jestli nakoupit nemovitosti na pronájem. Investice do nemovitostí mají v České republice velkou tradici

Většina úspěšných podnikatelů, majitelů firem a lidí, kteří disponují jednotkami milionů korun, pokud měli větší peníze, investovali je do nemovitostí. Investice do nemovitostí je přece jistota, na které nelze prodělat.

V současné době se možná dostáváme do stavu, kdy to tak úplně neplatí. Hodnota některých nemovitostí dokonce začíná klesat.

Pokud jste v situaci, kdy prodáváte nemovitost, sami vidíte, že už nyní prodej trvá déle, než tomu bylo před pár měsíci. Z trhu kvůli vysokým energiím a úrokovým sazbám takřka zmizela poptávka po koupi nemovitostí. Určitá poptávka sice stále je, ale zájemců o koupi je výrazně méně. Na jednoho kupujícího připadá několik prodávajících. To kupujícího dostává do mnohem lepší pozice, než kterou měl před několika měsíci. Může si vybírat a diktovat podmínky.

Pronájem činžovního domu

Nyní se podívejme na porovnání u malého staršího činžovního domu za 65 mil. Kč, ve kterém je 10 bytových jednotek po 6,5 mil. Kč za jednu, ve velikosti 2+kk, přibližně 45 metrů čtverečních, která se pronajímá za 14 500 Kč.

Za rok nám činžovní dům vygeneruje 145 000 Kč x 12 měsíců, tedy 1 740 000 Kč před zdaněním. Čistý zisk pro investora je 1 479 000 Kč. To ale jen v případě plné obsazenosti všech bytů po celých 12 měsíců. Toto je jedno z velkých rizik, proto počítejme jen 10 měsíců.

Příjem z nájmů tedy bude 1 450 000 Kč, po zdanění 1 232 500 Kč a roční výnos se tak bude pohybovat na úrovni 1,89 %.

Dividendové portfolio

Pokud bychom celý majetek 65 milionů Kč zainvestovali do vyváženého dividendového portfolia, které nese dividendový roční výnos 3,2 %, po zdanění 2,72 %, ročně bychom měli příjem z dividend 1 768 000 Kč po zdanění.

V takovém případě nám dividendové portfolio nese větší příjem z dividend bez starostí s nájemníky a byty. Na druhou stranu se jedná o balancované portfolio, které obsahuje akcie a v průběhu času bude kolísat. Někdy investor dostane vyšší dividendu, a někdy nižší.

Je lepší nemovitost nebo dividendové portfolio?

Co je lepší? Určitě se dá najít i činžovní dům, který má vyšší výnos, ale to je o schopnostech investorů a bude to čím dál složitější.

Pro někoho je lepší investice do nemovitostí, protože k nim má blíže, a někdo naopak vyhledává investiční portfolio a příjem z dividend.

Naši zkušenost potvrzuje i jeden náš nový investor, který říká, že by si mohl za 50 mil. Kč koupit 7 bytů, ale výnos by měl kolem 2 %, a ten je pro něho nezajímavý. Dividendový výnos z investičního portfolia mu v současné chvíli dává větší smysl než příjem z pronájmu.

Jak se rozhodnout, zda si vybrat příjem z pronájmu nebo příjem z dividendy?

Odpověď možná někoho překvapí. Oboje. Pokud jste majitel firmy, který firmu prodal, či generujete ročně vysoké dividendy ve vyšších desítkách milionů korun, měli byste peníze investovat do tří stejných pilířů svého bohatství.

Tzv. Mercedes byste měli mít rozdělený mezi tři stejné pilíře, kolem 33 % váhy každého z nich. První je vlastní podnikaní (firma), druhý pilíř jsou nemovitosti (nyní se nabízí, jestli se nepoohlédnout po nemovitostech v zahraničí) a třetí pilíř jsou finanční aktiva (investiční portfolio).

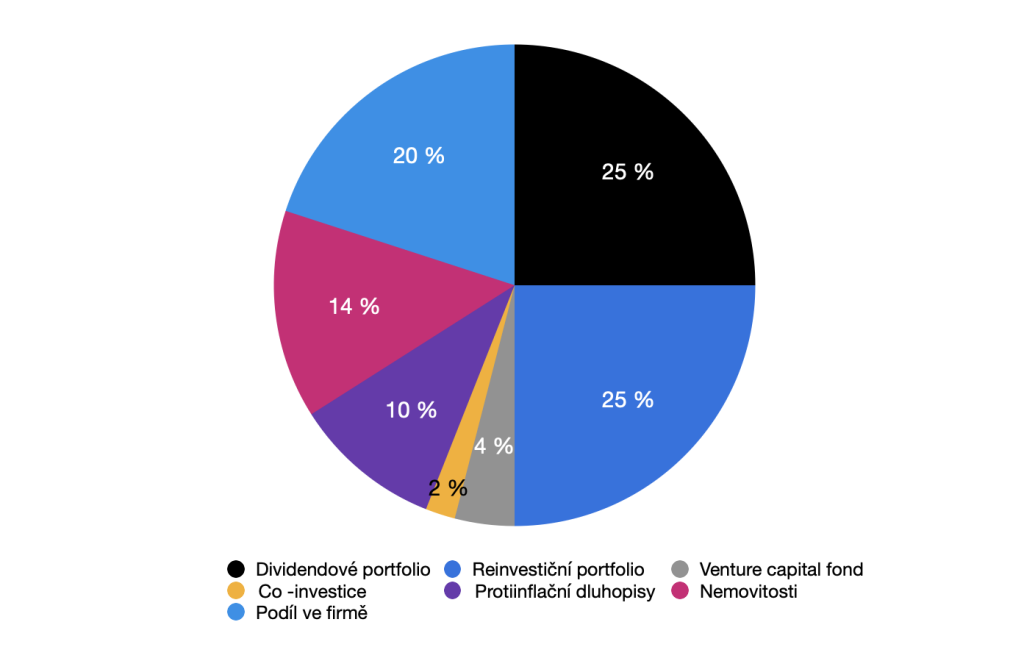

Jak si přesně složit investiční portfolio, jsme si řekli v minulém článku

Nyní bych rozebral dividendové portfolio. Klíčovou otázkou je uvědomit si možná rizika, kterým se vystavuje většina českých podnikatelů. Sázejí totiž příliš mnoho váhy na český region a českou korunu.

Většina českých podnikatelů podniká v České republice. Pokud vlastní nemovitosti, primárně je má také v České republice. Pokud investujete do globálního investičního portfolia, měli byste investovat mimo Českou republiku a region České republiky do globálních velkých společností po celém světě, které vyplácí stabilní dlouhodobou dividendu s větší váhou v USA, v různých odvětvích a sektorech, v různých měnách, např. USD, GBP, JPY, CHF, EUR.

Takto sestavené portfolio nebude závislé na ekonomické situaci České republiky a Váš majetek bude z dlouhodobého pohledu více ochráněn.

Dividendy jsou stabilizační emoční prvek v době propadů. Letošní rok není pro trhy vůbec dobrý. Investoři, kteří investují do dividendového portfolia, jsou v menším propadu než investoři, kteří se soustředí na růst.

Hlavní důvod je to, že dividendové portfolio je více zaměřené na tzv. hodnotové společnosti, kdy se jedná o dlouhodobé stabilní společnosti, které vyplácí vysoké dividendy i v době, kdy dochází k poklesu ekonomik.

„Sice vidím, jak se hodnota mého portfolia propadla, ale uklidňuje mě, že chodí aspoň dividenda ve statisících ročně.“

Investor do dividendového portfolia ve výši 45 mil. Kč.

Jako příklad můžeme uvést Warrena Buffetta, který je typický hodnotový investor.

Už nebude stačit investovat do firem, které negenerují zisk a mají záporné cashflow. Jak říká Warren Buffett, je potřeba investovat do firem, které dělají dobrý a kvalitní byznys. Generují kladné cashflow a vyplácí stabilní dividendu i v době krize. To je hlavní důvod, proč investovat do dividendového portfolia.

Jak investují dolaroví milionáři do dividendového portfolia?

Podle čeho vybírat správné investiční instrumenty?

- Nepřemýšlet v kontextu aktuálních měsíců, ale v kontextu nekonečného horizontu

- Nejprve vymyslet ideální strukturu majetku, pak teprve hledat, čím ji naplním

- Aktuální situaci vnímat pouze jako technické podmínky

Základní očekávání od investičního portfolia?

- Ochrana majetku před zbytečnými riziky

- Ochrana majetku před dlouhodobou průměrnou inflací

- Zajištění stability portfolia i v době ekonomických a jiných krizí

- Přínos v podobě dlouhodobého růstu hodnoty investičního portfolia

- Zajištění nekonečné renty (čerpána v případě potřeby)

- Portfolio vhodné pro mezigenerační přenos a nekonečný horizont

Základní očekávání od investičního portfolia?

- Jiné ekonomické prostředí

- Vyspělé ekonomiky (žádné emerging markets)

- Široká diverzifikace

- Dlouhodobá výplata dividend

- Velké firmy

- Oborová diverzifikace akcií

- USD (EUR, GBP, YEN, CHF)

REFERENCE

Respektujeme soukromí našich klientů

Máte-li zájem si naše reference ověřit, rádi vás spojíme s klienty, kteří nám k tomu dali svolení.

Naši investoři jsou úspěšní lidé z řad podnikatelů, vrcholových manažerů či specialistů na světové úrovni, např. z oblasti IT. Jejich úspěch je spojen s nabytým majetkem v hodnotě desítek či stovek milionů korun. Péči o takový majetek chtějí svěřit profesionálům. Od nás očekávají, že jim majetek pomůžeme ochránit před zbytečnými riziky, zhodnotíme ho pár procent nad inflaci, zajistíme jim čerpání nekonečné renty a připravíme majetek pro budoucí mezigenerační přenos.

Za roky spolupráce se Sušánka & partneři musím konstatovat, že jsem spokojená. Pokud hledáte poradce a společnost z oblasti investičního poradenství, která k Vám bude 100% transparentní, jejich odměna bude převážně podílem na zisku a cílem pro Vás bude převážně ochrana Vašeho majetku + nějaké procento nad inflaci – mám pro Vás řešení, které jsem sama využila. Jako investorka z privátní banky mám velké srovnání se službou privátní banky v České republice. Vím, že v Sušánka&partneři jsem v dobrých rukou. Mé finanční prostředky se zhodnocují pár procent nad inflaci a já mohu klidně spát. Toto jsem v privátní bance nikdy nezažila a hodnota mých prostředků se spíše snižovala. Na spolupráci si nejvíce cením velké profesionality, transparentnosti a jasných argumentů, proč navrhovaná úprava portfolia dává smysl. Společnost se mnou pravidelně komunikuje formou kvartálních reportů a já přesně vím, jak se mým investicím daří. Mají jasně danou strategii a plán, kterých se drží a které mají dlouholeté výsledky. Za dobu spolupráce mohu konstatovat, že firma a osoba Jana Sušánky udělala velký krok kupředu a stále více zlepšují své služby a servis. Díky nim jsem část portfolia převedla do Švýcarska, kde cítím větší zabezpečení svého majetku a mohu využívat půjčení hotovosti proti zástavě investičního portfolia. Pokud hledáte poradce, který nabízí službu západního světa, Sušánka & partneři by pro Vás měla být jasná volba.

Investorka 58 let, 37,5 mil. Kč