Akcie a vysoká inflace

Lze vůbec dnes nějakým investičním nástrojem inflaci porazit? Nejlepším dlouhodobým investičním nástrojem proti inflaci jsou stále akcie.

Letošní rok pro ně kvůli vysoké inflaci může být velmi obtížný, a dokonce se může stát, že inflaci nedokážou porazit. Proč to v podstatě není špatně?

Ekonomika funguje v cyklech a dlouhodobý investor zažije období, kdy inflace bude vysoká jako nyní, a zde pravděpodobně akcie mohou udržet hodnotu či přinést nižší výnos než současná inflace.

Důležité ale je dodržovat investiční strategii i v době, kdy to vypadá, že akcie inflaci neporážejí. Hlavní důvod je ten, že období vysoké inflace pomine, a akcie budou opět přinášet výnos nad inflaci.

Pro investory je důležité se dívat na své investiční portfolio z dlouhodobého pohledu a nesrovnávat výnos s roční výší inflace.

Během jednoho roku bude inflace pravděpodobně vyšší než výnos akcií, pokud přesáhne 12 % a více. Ano, akcie mohou překvapit a přinést výnos 20 % stejně jako v minulých letech, ale po těžkém začátku roku to zatím tak nevypadá.

Investiční nástroj, který dokáže porazit vysokou inflaci

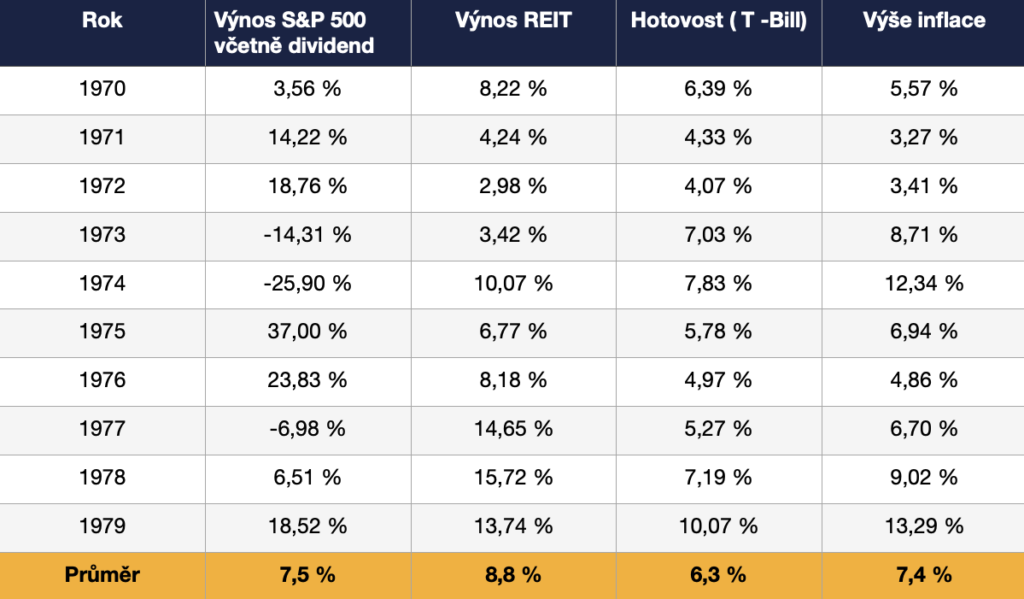

Pojďme se podívat do historie, do období 1970–1979, jak velké výnosy přinesl index S&P 500 a jakých hodnot inflace dosahovala.

Z tabulky výše je vidět, že v období 1970–1979, dosáhla průměrná inflace 7,4 % a index S&P 500 včetně dividend 7,5 %, tedy o 0,1 % porazil index inflaci. Jediný investiční nástroj, který inflaci v tomto těžkém období dokázal porazit, byly tzv. REIT (nemovitostní akcie), které v tomto období připsaly 8,8 % a o 1,4 % porazily inflaci. Sice nepřipsaly 5 %, ale peníze dokázaly alespoň zhodnotit.

Na grafu výše můžeme vidět, že průměrný investor dosahuje výnosu cca 2,9 % oproti 7,5 – 6,4 % dle portfolia S&P 500 či portfolia složeného z 60 % z akcií a 40 % z dluhopisů.

Co je hodně zajímavé, že nejvyššího výnosu na 20 letém horizontu dosahují zmiňovaný REIT. Zároveň je potřeba zmínit, že REIT má velkou volatilitu a dokáže velmi výrazně propadnout na úrovni 50 – 60 %. Je vhodný spíše pro velmi rizikové (dynamické) investory, kteří se nebojí velkých propadů a dokážou, tak vlastní emoce ustát a portfolio neprodají.

Období na trzích 1974 až 1975

Když rozebereme některé roky, například rok 1974, při nejvyšší inflaci 12,34 % akcie z indexu S&P 500 včetně dividend ztratily 25,90 %, výnos REIT dosáhl 10,07 % a hotovost 7,83 %. Tento rok žádné investiční aktivum inflaci neporazilo. Nejvíce snížily ztrátu zmiňované REIT.

Rok na to americké akcie připsaly nejvyšší zhodnocení 37 %, výnos REIT dosáhl 6,77 %, hotovost 5,78 % a inflace dosáhla 6,94 %. Tento rok naopak akcie inflaci porazily výrazným způsobem a byly jediným aktivem, kterému se to povedlo.

Pokud chcete bojovat s vysokou inflací, mělo by Vaše portfolio obsahovat nemovitostní akcie, tzv. REIT. Váhu v portfoliu byste měli volit dle rizikového profilu investora na úrovni 10–20 %.

V následujícím období od roku 1980 do roku 1989 tak akcie z indexu S&P 500 včetně dividend připsaly 18 % p.a., nemovitostní akcie jen 5,9 % a hotovost 8,8 %. Inflace dosáhla 5,1 % a všechna aktiva inflaci porazila.

V tomto období se potvrdilo pravidlo, o kterém jsem psal na začátku článku, že jakmile vyšší inflace přejde, akcie opět inflaci porazí. V tomto období akcie inflaci porazily o 12,9 %. V případě horšího období se může stát, že Vaše portfolio inflaci v prvních letech nemusí porážet o 3-5 % (dle Vaší rizikovosti). Pokud byste si v roce 1980 řekli, že portfolio inflaci neporáží, a proto ho prodáte a budete investovat jinak, připravili byste se tím o výnos 12,9 % nad inflaci.

Strategie Buy and hold

Strategie Buy and hold je vhodná pro dlouhodobé investory, kteří investují na 10 let a více. Jak můžeme vidět na grafech níže, při horizontu jednoho roku je pravděpodobnost ztráty značná. Od horizontu 10 let a více je riziko prodělku portfolia minimální, je cca 3% šance, že Vaše portfolio prodělá.

Zdroj: themeasureofaplan.com

Při horizontu 20 let riziko prodělku není, protože historicky neexistuje investor, který investoval do amerických akcií po dobu více než 20 let, a skončil ve ztrátě.

Právě pro investory, kteří investují dle strategie Buy and hold, jsou velmi vhodné nízkonákladové fondy typu ETF (Exchange Traded Funds) a indexových fondů.

Právě dodržení investičního plánu s horizontem 10 let a více se strategií Buy and hold je nejvhodnější cesta k úspěchu. Cesta k tomu, aby investor dosáhl kladného zhodnocení a dlouhodobě porážel inflaci na úrovni 3 – 5 %.